作者 | 冯积克

资料搜集 | 青头

生活中,经常会有人无故抛出选择题:

A.顺风顺水多金男,嫁给他生活富足。

B.事业遇挫优质股,嫁给他可能苦个三五年,终会奔小康;可能赔了夫人又折兵,最终一败涂地。

问你选A还是B?

选A,别人会说你是精致的利己主义者,为自己趋利避害;选B,别人会当你是傻子,错把人生当赌注。

当选择来敲门,阿克曼的选项为B。

10月10日,比尔·阿克曼(Bill Ackman)旗下基金潘兴广场资本(Pershing Square Capital)宣布收买9亿美元星巴克(SBUX.US)的股份,彼时正值星巴克股价遇挫期,可自信如阿克曼,坚信购买星巴克股份,最多苦个三年,便会“奔小康”,甚至豪迈宣言,三年内要让咖啡界的股价翻番。

那么,阿克曼到底何许人也?他究竟是聪明天才还是傻子?

一、华尔街之狼的代表作

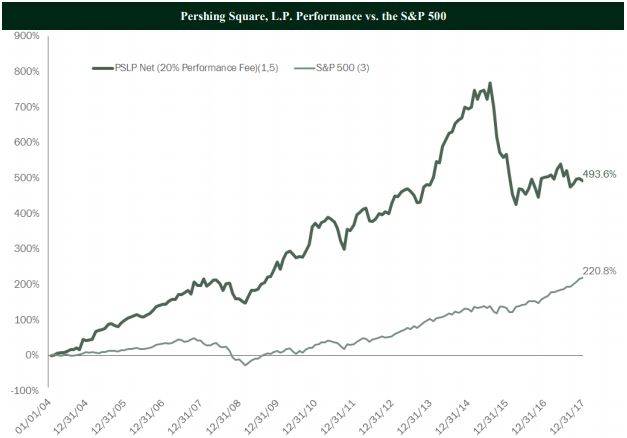

阿克曼是拥有11亿美元财富的华尔街之狼,被公认为激进投资者中的佼佼者,从2004年创立潘兴广场资本管理公司算起,一直大幅跑嬴标普500,于巅峰期连续11年平均净回报达到21%。

阿克曼这个人行事狠辣、为达目的可以不择手段,习惯在收购公司足够的股份后,就会对其进行干预,以争取最大回报。

因此,这些年来,不论投资是成功或失败,阿克曼总是能为大众制造不少饭后谈资。恨阿克曼的人和爱阿克曼的人一样多,但没有人会否认他是街上的焦点。

2015年是阿克曼的财富颠覆时期,自2015年开始(2015年-20.5%、2016年-13.5%及2017年-4.0%)连续3年的巨亏,导致投资者纷纷撤离其基金。

尽管这三年都处于亏损状态,但目前资产管理规模仍有84亿美元,阿克曼之所以在巨亏下屹立不倒,这得归功于当时的辉煌。

我们来简要回顾一下阿克曼投资生涯中的亮点。

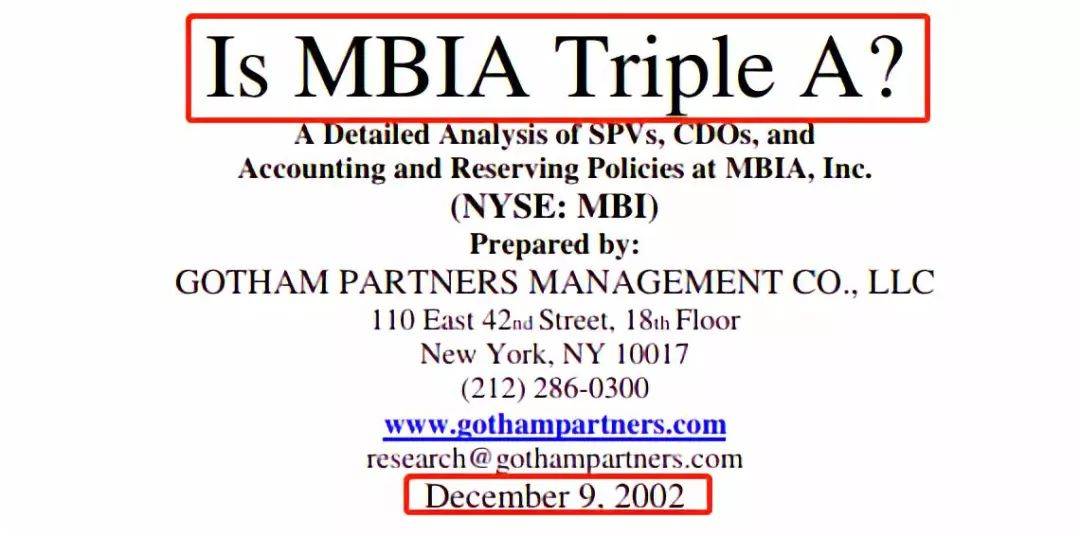

①做空美国债券保险商MBIA,一战成名

2002年,阿克曼发文提出美国债券保险商MBIA(MBI.US)不值AAA信用评级的观点,甚至会因担保债务凭证(CDO)风险而违约,更表示过高的信用评级,使得利用信用违约互换(CDS)的方式做空MBIA成本很低。

不过,阿克曼的立场动了很多人的奶酪,华尔街对这篇报告进行了批判,而三家评级机构更在MBIA支付了相关评级费用后的同一天,再次强调了MBI的AAA信用评级,但阿克曼仍力排众议,并且以身作则,大量购入了CDS、并同时做空MBIA股票。

2007年,金融危机来袭,房地产市场破产,MBIA的股票和债务评级暴跌,其CDS价格从2002年13个基点狂升到2008年最高时的1,200个基点。5年多的坚持,为阿克曼的基金赚到了11亿美元,让他一战成名。

到底是什么给阿克曼的勇气,让他长达五年坚持一份众人不看好的股票呢?据说,阿克曼之所以如此成竹在胸,是因为看了14万页有关MBIA的资料。

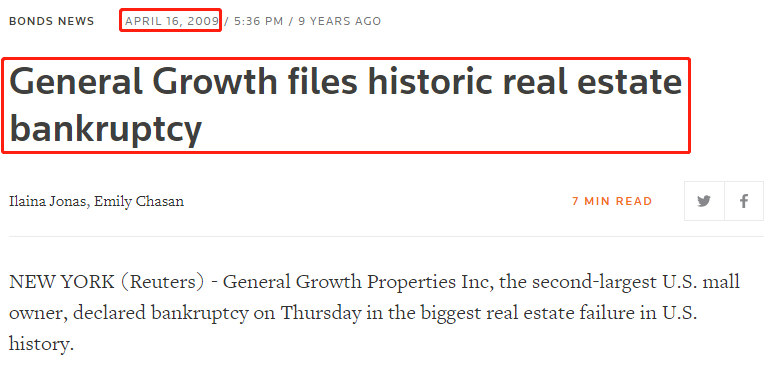

②抄底美国商业地产运营巨头General Growth Properties,大发危机财

房地产泡于金融危机的爆破,让当时在美国拥有或运营200多个购物中心的General Growth承受了扩张过度的恶果,公司在2009年4月被迫申请破产保护,成为美国历年来最大的房地产破产案。

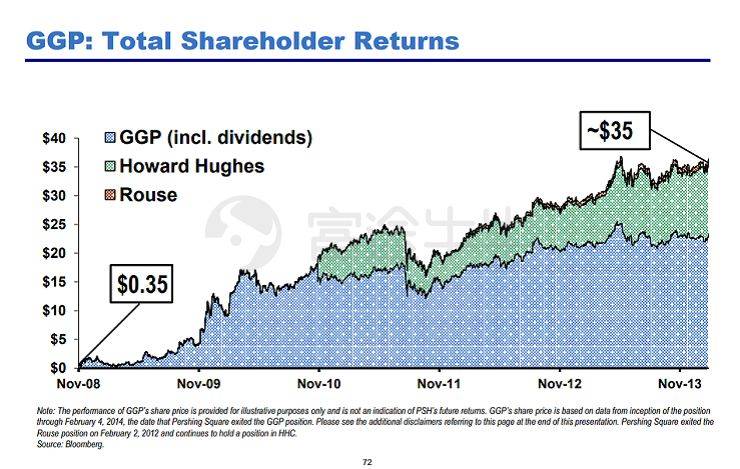

阿克曼趁火打劫,用每股0.35美元的白菜价出手抄底General Growth,大发危机财,然后通过一系列重组成功令其起死回生。

2011年,阿克曼投资General Growth的6,000万美元,已增值至16亿美元。

2014年2月,General Growth以总价5.56亿美元(每股20.12美元)从阿克曼手上购回剩余的2,800万股。

这笔投资总共为阿克曼净赚超过30亿美元。

上述案例只是阿克曼投资生涯的删减版,其他有名的投资还有很多,当然也包括亏的。

A.兵败威朗制药Valeant Pharmaceuticals

主打并购同业并拉抬药价为营运策略的药厂Valeant(VRX.US)一度是华尔街宠儿,之后因爆发会计丑闻以及被沽空机构香橼Citron Research(曾于2012年狙击中国恒大(3333.HK))指控制造虚假客户数据后,公司股价不到2年内崩跌逾95%。

2015年,阿克曼以每股180美元的价格进入股价崩跌的Valeant。

2016年初,阿克曼枉顾Valeant股价受利空拖累而暴跌,不但大幅加码,还进入了董事会。所持股票价值一度占基金资产比例逾25%,仍表态一股都不会出售。

虽说富贵险中求,但常在河边走,哪有不湿鞋,激进冒险的阿克曼,此次决定也成为他在2015年及2016年录得逾20%和13%亏损的主要原因。

2016年底,阿克曼举起了白旗,同时开始出售Valeant的股份。

2017年3月,阿克曼完成退出,总损失超过40亿美元,对投资者公开道歉。

B.折戟美国的高级折扣零售店 Target

2008年初,阿克曼收购了Target(TGT.US)近10%股份,成为该公司第三大股东后,对公司管理层施加压力,提出包括打包出售其应收款款项、回购公司股票、出售公司拥有的房地产等建议,但这些改革提议激起了Target董事会内部的强烈反抗。

阿克曼是不易屈服的主,Target管理层也不是吃素的料,董事会席位有纠纷?那就法律途径吧。双方为了这场纠纷更花费了逾2,100万美元的律师诉讼费,最终以阿克曼败诉收尾。

2009年,Target股价从2007年每股70美元左右下跌到每股不到30美元,城门失火殃及池鱼,阿克曼20亿美元的投资损失高达90%,被逼向基金的投资者们表示道歉,承诺自掏腰包出2,500万美元作为投资者的补偿。

2011年,阿克曼卖出最后剩下的Target股票,完全退出。

C.营养补给品公司Herbalife滑铁卢

2012年12月,阿克曼砸下10亿美元做空每股45美元的Herbalife(HLF.US),声称公司是金字塔骗局(老鼠会)、误导批发商、假造销售数据,股价会跌至0,但事与愿违。

在他看空后的几个星期里,Herbalife的股价便暴跌约60%,但其后便快速反弹。

2013年1月25日,CNBC邀请了阿克曼和另一名激进基金经理兼持有Herbalife约13%股份的卡尔·伊坎(Carl Icahn)同时担任电视节目中的嘉宾,双方不但进行互骂,更公开地以Herbalife股票作对赌。这场赌局,更于2016年被拍成纪录片《Betting On Zero》。

2014年7月,已经赔钱的阿克曼,再次发起攻势,大张旗鼓地宣传其最新的研究成果,试图摧毁这个对手,结果Herbalife股价不跌反涨。

2018年2月,阿克曼宣布全部退出Herballife的投资,输掉这场长达5年的10亿美元的赌局。

从这些以往的投资经历中,不难发现:阿克曼是一个充满自信的人,更是一个喜欢采取All-or-nothing策略的激进投资者,以“一仗功成万骨枯”形容他最适合不过,并且阿克曼极具冒险因子和赌博因子,喜欢购买短期内被人唱衰的低迷股。

所以是不是可以这样猜测:阿克曼砸9亿美元的重金购买星巴克的股票,最主要的原因可能还是星巴克股价正处低迷期。

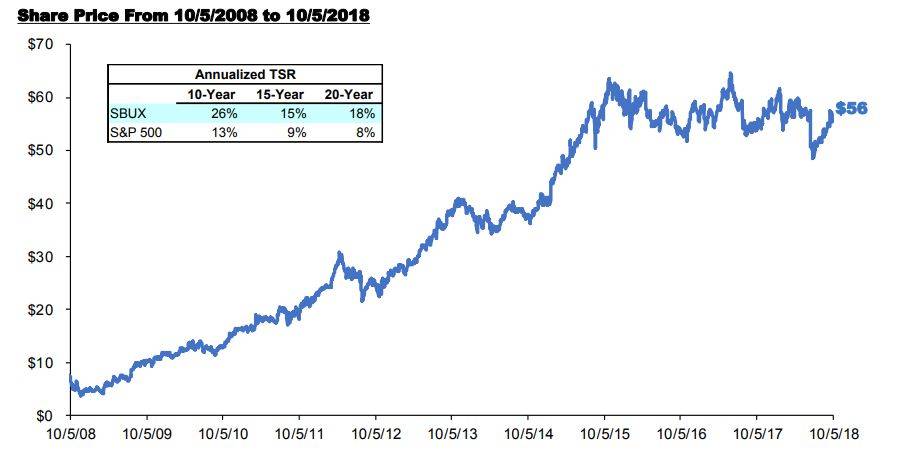

星巴克在1992 年挂牌上市,现今市值从上市之初的2.5亿美元变成740亿美元(约人民币5,100亿),在过去10年间,公司股东总回报达到年均26%,是同期标普500的2倍。

不过这股市呀,就像苏轼过清明,也有风雨也有晴,近3年来,星巴克股价开始停顿不前,年初至今更轻微下跌,跌幅达到3%。

好像为了形成对称美,股市跌了,销售收入也跟着跌,2018年第三季度财报显示,公司全球同店销售成长率仅增长 1%,创下近9年来的最低值,中国的同店销售亦同比减少2%。

好像又为促成三角形稳定性,股市、销售齐跌了,门店也将跟着减少,公司将在2019财年关闭150家美国店面,为往年每年直营店关店数量的3倍。

星巴克CEO亦刚于上月底表示会对内部架构进行重大调整,包括由高层开始裁员,而行动将于延续至11月,目的试图扭转星巴克销售停滞不前的局面。

种种迹象表明:目前星巴克遇上了低潮。

此时此刻,仍未完全摆脱中年危机的阿克曼花大钱进场星巴克,无疑是冒险且激进的行为, 阿克曼之所以冒险,可能是因为承担不起不冒险的后果吧,毕竟赌注还是要下的,万一赌赢了呢?

接下来且分析,重金购买星巴克这场豪赌的赌局究竟有多少胜算。

二、星巴克的低潮能否逆转?

回答这个问题前,有必要对星巴克进行摸底,正所谓知己知彼百战不殆嘛。

从规模上看,目前星巴克在全球拥有29,000家门店,其中50%在美国、50%分散在国际,其中53%是自营店(美国自营率60%,中国100%,其他地区则为30%),47%是加盟店。

从股市上看,目前星巴克市值为770亿美元,在过去3年间,公司股价每年下跌平均6%,动态PE约22倍,已低于历史平均的26倍。

虽然星巴克股市跌得惨,但是股盈利却长得快呀,每股盈利增长了50%,说白了,这就是市场担忧公司未来能否保持强劲的增长动力,在不停杀估值。

星巴克在美国的市场确实已见顶,而中国的人口红利正中靶心,因此星巴克将增长希望寄托在中国市场上也就见怪不怪了。

自打1999年的星巴克北京门店开设后,至今已在中国陆陆续续开设了3,300家门店。

根据国际咖啡组织数据,中国人均咖啡消费量每年只有5到6杯,北上广也不过20杯,欧美国家人均则达到300杯左右。那都不是事儿,人均喝得少,但是喝的人口多呀,谁让咱人口大国呢。

伦敦国际咖啡组织报告显示,2015年内地咖啡消费约为700亿元人民币,2025年前内地咖啡市场有望达到万亿元规模。

2018年5月,星巴克首次在中国召开全球投资者交流会,宣布加快扩张中国市场,计划至2022年将门店的数量增加一倍至6,000家,预计未来5年,中国的总营收相较2017财年将达到3倍以上,营运收入将达到2倍以上。

只是,理想能够照进现实吗?虽然中国市场大吧,但可别忽视了无数虎视眈眈的本土竞争者。

在低端市场,有麦咖啡(McCafé)、便利店咖啡、互联网咖啡(连咖啡、瑞幸咖啡)以及遍布街区的茶饮店的竞争。

在消费升级的高端市场,又有来自GreyBox Coffee(诺灰咖啡)、蓝瓶咖啡(Blue Bottle Coffee)、Seesaw等精品咖啡的夹击。

所以,很好解释,为什么星巴克在6月公布的2018年第三季度财报如此糟糕:中国/亚太区营运收入上升46%到12亿美元,营运利润率下降7.6个百分点到19%,中国门店同店销售同比下降2%,一直被寄予厚望的中国市场出现9年来的首次下降。

另外,随着资本入局,竞争对手的发展也得以加速,弄得整个产业狼烟四起,星巴克的市场份额自然被逐渐吞噬。

据品途智库数据统计,2018年截止5月,中国咖啡市场创投金额已达到3.22亿元,是2017年全年融资总额的两倍。

2017年6月,Seesaw完成了4500万元的A轮融资,Greybox Coffee在去年年底完成了1亿元的A轮融资。

2018年3月,连咖啡获得启明创投联合高榕资本1.58亿元重金投资。7月11日,瑞幸咖啡宣布完成A轮2亿美元融资,投后估值10亿美元。

还有重要的一点,在过去20年,星巴克能够在中国站稳阵脚,主要靠店内带来的体验经济,但目前新一代的消费习惯在网络迅速发展下已经大为不同,用手机叫外卖已经成为生活日常。

星巴克显然是忘了这点,不然何至于被中国本土咖啡品牌狠狠地吊打。

明白事情严重性的星巴克作出了相应的补救。2018年8月2日,星巴克与阿里巴巴宣布达成全面战略合作,合作内容包括星巴克联手阿里巴巴上线外送服务,并计划联手打造星巴克新零售智慧门店。据公司新闻稿,本次合作内容涉及阿里巴巴旗下饿了幺、盒马、淘宝、支付宝、天猫、口碑等多个业务线。

按照协议,阿里巴巴旗下的饿了幺和盒马鲜生都会成为星巴克的外送渠道,其中饿了幺会在9月中旬开始在北京及上海的主要门店进行外送试点,年底覆盖至30个城市超过2,000家门店。

另外,星巴克将以「外送厨房」形式入驻盒马鲜生门店,意味着星巴克第一次在门店之外生产和制作产品,并依托盒马进一步延展星巴克外送。

星巴克与阿里巴巴合作,明显是试图挽回销量在中国市场下滑的趋势。不过,面对以瑞幸为首早已建立的外卖体验,星巴克在这个时候切入,会不会是一场亡羊补牢,为时已晚呢?

以手机市场作比喻,目前情况正如当初三星于2012年先带头做5.5英寸大屏幕手机,而当时iPhone 4的屏幕尺寸只有3.5英寸。后来大屏手机市场逐渐火爆,有一些厂商甚至推出了6.3英寸屏幕的手机,苹果于2014年也逼不得已推出了5.5英寸屏幕的iPhone 6 Plus。虽然是迟了,但在品牌力量下,仍然无损苹果的手机销量。

在大趋势下,迟到永远好过缺席,何况星巴克更拥有阿里巴巴这个大靠山,短时间超车不是梦。

咖啡市场竞争虽然激烈,但在巨大增长的空间下,双嬴的情况还是能存在的。据中国产业信息网数据显示,中国咖啡市场规模每年增长幅度保持在25%以上,超过世界平均水平的10倍。

星巴克的品牌建立多年自有它的道理,在中国不会轻易受打沉,反而瑞幸这些主打外送的可能要小心星巴克来一个大反击,况且以烧钱干掉星巴克的策略又能维持多久?

三、星巴克的的利润

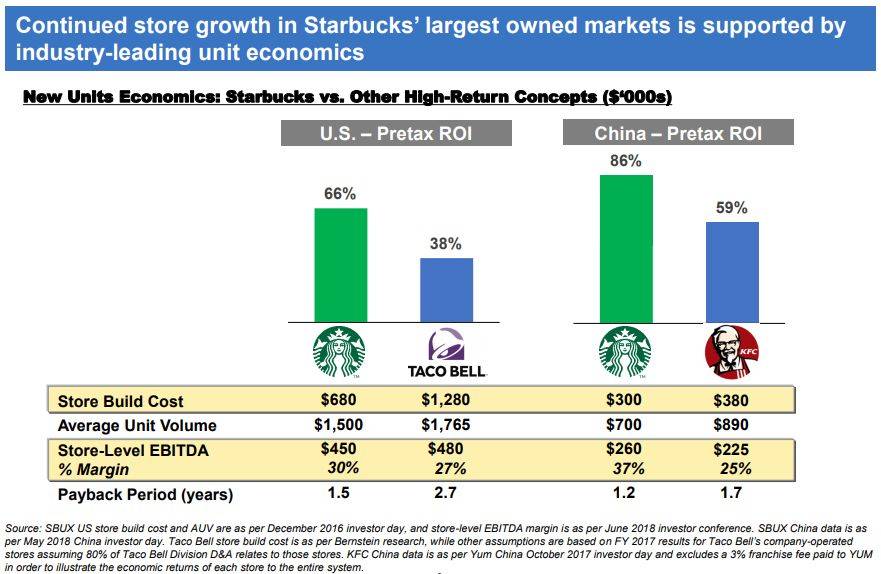

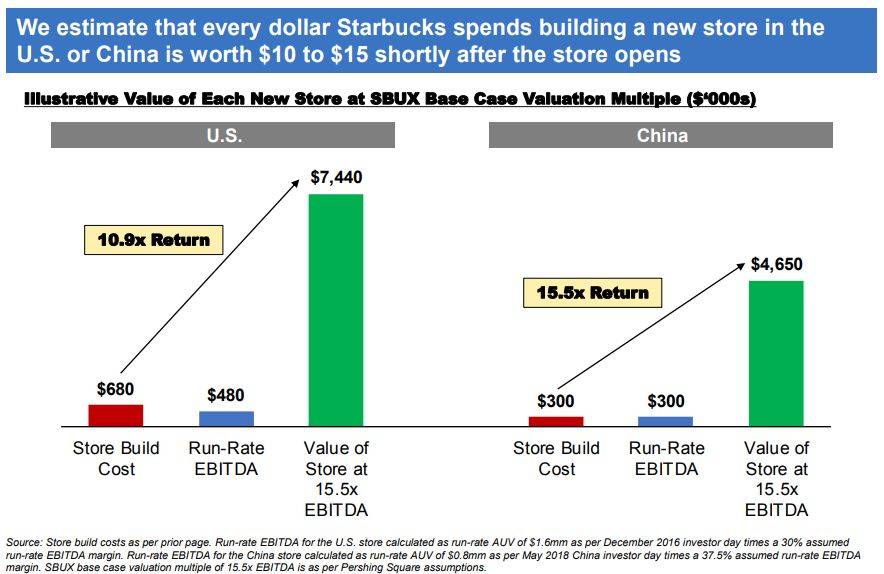

回到阿克曼给出的投资分析中,咖啡店固定资产投资回报率(ROI)在餐饮界中算是很高,美国的星巴克店税前ROI可以达到66% ,而中国更高达86%,两个地区的EBITDA亦达到25%-30%。

当然,这很多是来自星巴克的优势,如创新能力、原料成本、高端品牌、用户忠诚度等。

阿克曼预期,星巴克每开一家分店,短期内就可以得到10至15倍的回报,意味着每花1美元,公司市值就可以增加10到15美元市值。

如果到2022年,星巴克于中国新开3,000家店,以每间店30万美元的成本推算,这将会为星巴克贡献140亿美元市值,等于目前的市值提高逾17%,这当然有点过份乐观甚至激进。

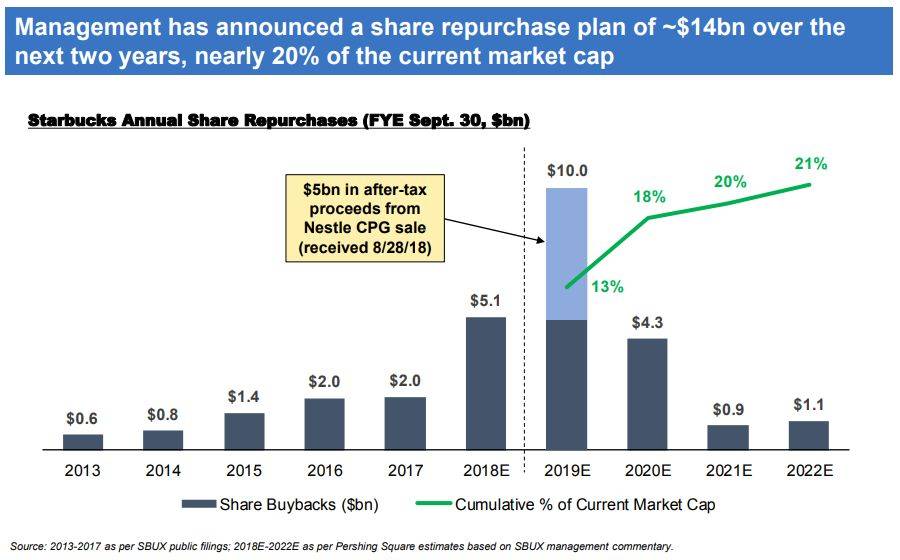

另外,星巴克也曾表示,在2020财年完结前,拟透过回购和派息向股东回馈250亿美元,而作为当中的一部分,公司已开始一项50亿美元的股票回购计划。阿克曼亦估计,在未来两年时间,星巴克将动用140亿资金进行股票回购,接近目前市值的20%。

换句话说,抛开其他因素,只要公司严格执行回购,公司每年市值都会涨10%,投资者能够躺赚。在如此大的安全边际下,阿卡曼亦能够同时押注中国,又何乐而不为?

四、结语

阿克曼过去一直是个激进的投资者,更是一个喜欢豪赌的基金经理。如果他懂中文,“不成功便成仁”一定会是他的投资格言。

但从星巴克这项投资来看,阿克曼这次选择无疑是增长性及安全性兼备,而且根据公司的管理及发展方向,相信阿克曼亦不会使用他擅长的争权手法逼使星巴克管理层进行改革。看出得来过往3年的挫败令他痛定思痛,进化成一个更多不同风格的投资人。

巴顿将军语:“衡量成功的标准不在站立顶峰的高度,而在跌入低谷的反弹力”。言下之意,就是一个成功的人要有能在低谷调整好自己的能力。

星巴克能否成为他投资生涯的其中一场重要胜仗还不得而知,但起码能看出阿克曼是一个身处逆境能爆发出更大的力量突破逆境的人。